“掉隊”的英特爾,已是“名利雙失”

撰文 | 文 林

撰文 | 文 林編輯 | 楊博丞

題圖 | IC Photo

當地時間8月1日,英特爾發佈了2024年第二季度財報以及第三季度指引。財報顯示,英特爾在第二季度的表現遠低於市場預期,且預計第三季度將繼續低於分析師預期,同時還宣佈了年內約 1.5 萬人規模的大裁員計劃。

此財報一出,當天公司股價下跌5.5%至29.05美元/股,次日股價更是暴跌 26% 至 21.48 美元,公司市值正式跌破千億美元,達到 2013 年以來的最低水平。

曾經的全球芯片巨頭,到底怎麼了?

一、芯片巨頭,罕見崩潰

今年3月5日,英特爾花費超3億美元的巨資,收購了ASML的全球首台新一代高NA EUV光刻機,作為2nm以下先進製程芯片量產的必備“武器”。

英特爾的這一舉動,向世界表露了趕超全球“代工之王”台積電的野心,但也為多個季度的連續虧損埋下了伏筆。

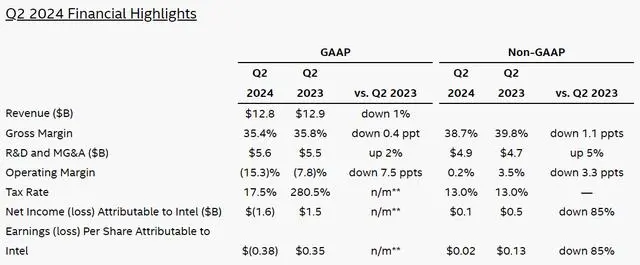

據英特爾2024年第二季度財報顯示,英特爾的營收為128億美元,與去年同期相比下降1%;毛利率為35.4%,上年同期為35.8%;淨收入暴跌則85%,僅為8300萬美元;虧損更是達到了16.1億美元,遠高於上季度虧損的4.37億美元。

圖源:英特爾財報

圖源:英特爾財報仔細看財報,不難發現本季度的虧損幾乎都來自“英特爾代工”(Intel Foundry),PC和服務器業務是保持盈利的。

今年初,英特爾宣佈正式分拆旗下的芯片設計與製造業務,負責芯片製造業務的晶圓代工事業部將徹底獨立,財務單獨核算統計,自負盈虧。

據公司4月份提交給美國證券交易委員會(SEC)的一份文件披露,獨立後的芯片製造部門“英特爾代工”(Intel Foundry)2022年虧損52億美元,2023年虧損70億美元,本季度則虧損了28億美元。

而虧損的主要原因,是英特爾為了打開業務發展空間,不斷加碼的代工基礎設施建設。

要知道相比於其他Fabless(無工廠芯片供應商)模式的芯片廠商,英特爾選擇的是IDM模式,也就是集芯片設計、芯片製造、芯片封裝和測試等多個產業鏈環節於一身。但晶圓廠建置成本極高。

根據機構估算,建造一座月產量在5萬片晶圓的2nm工廠需要的成本約為280億美元(約合人民幣1998.44億元),同樣產能的3nm工廠的成本約為200億美元(約合人民幣1427.46億元)。

據悉,2023年以來,英特爾相繼公佈了在美國、歐洲和以色列興建半導體制造工廠的計劃。在各地政府的紛紛補助下,總投資金額高達千億美元。而這些投資的回報,在短期內應該是很難在財報上體現了。

當然,被英特爾寄予厚望的不止代工業務,還有AI。

具體來說,英特爾業務收入主要包括六大部門:客戶端計算事業部(CCG)、數據中心和人工智能事業部(DCAI)、網絡和邊緣事業部(NEX)、英特爾代工(Intel Foundry)、拆分後的Altera、智能駕駛業務Mobileye和其他。

而在2024年二季度,DCAI的營收為30.5億美元,不僅低於預期,還同比下跌了3.5%。要知道,AI一直是這段時間相關芯片公司的增長引擎,它的下跌宣告著公司的增長無望。

“我們的收入沒有像預期的那樣增長,而且我們尚未從 AI 等強大趨勢中充分受益。我們的成本太高,利潤率太低。我們需要採取更大膽的行動來解決這兩方面——特別是考慮到我們2024年下半年的財務業績和前景,這比之前預期的要艱難。”英特爾CEO帕特·基辛格在致員工信中如此表示。

帕特·基辛格 圖源:Web Summit

帕特·基辛格 圖源:Web Summit更為致命的是,英特爾宣佈從第四季度開始,將暫停派發股息,以優先投資業務並實現更持續的盈利能力。

這是英特爾近32年來首次暫停派息,不僅反映了公司擔心自己的現金流,也會讓市場質疑英特爾未來的賺錢能力。在這個背景之下,公司即便大幅削減成本,恐怕也難以提升投資者對於公司未來的信心。

果不其然,糟糕的業績表現和英特爾的悲觀預期,讓股價一天內暴跌 26% 至 21.48 美元。這是該公司股價有史以來第二糟糕的一天,僅次於1974 年7月31% 的跌幅,足以見市場對英特爾的失望和信心不足。

但其實早在財報發佈之前,業務、口碑被雙重打擊的英特爾就已經有些“焦頭爛額”了。

二、多事之秋,名利雙失

拋開2024年第二季度財報的營收數據不談,光是近幾個月發生的意外就夠英特爾頭痛一陣子了。

自1月19日,英特爾發佈全新酷睿14代處理器後,過去的半年里,藍屏、崩潰的陰影就在許多遊戲玩家的生活中揮之不去。今年5月,面對越來越多質疑,英特爾官方才在壓力之下“甩鍋”稱,崩潰原因可能是主板製造商所設置的功耗模式過於極端,導致CPU“不堪重負”。但在英特爾發佈了全新的BIOS和固件更新後,上述問題仍未得到解決。

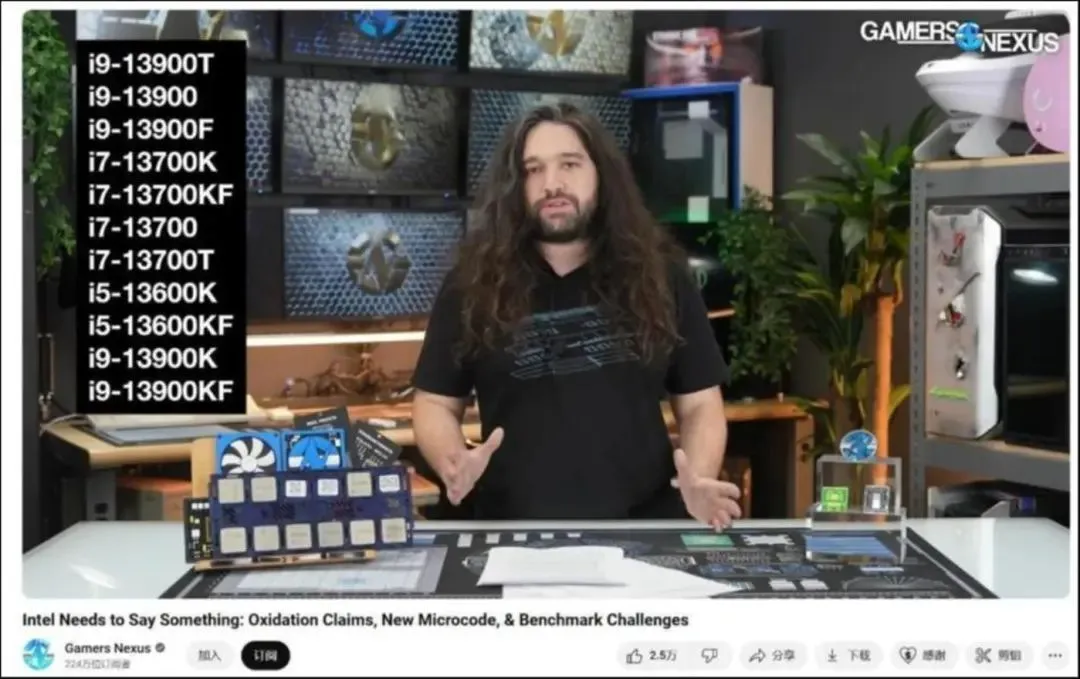

直到7月份,一位在YouTube 頻道擁有超過200萬粉絲的知名遊戲測評博主 Gamers Nexus ,結合自己拿到的一些內部資料,猜測這些缺陷可能來自生產過程中的原子層沉積(ALD)工藝。也就是說,負責抑製芯片內部氧化的塗層沒有塗裝到位,導致CPU內部的銅通孔隨著時間被氧化了。

圖源:YouTube @ Gamers Nexus

圖源:YouTube @ Gamers Nexus也就是說,這可能是英特爾CPU的工藝缺陷問題。如果這一猜測成立,全球數千萬台電腦中的英特爾CPU隨時可能會“壽終正寢”。於是,消息一出,全球遊戲廠商、意見領袖和玩家們立刻展開了對英特爾的口誅筆伐。

據外媒報導,知名遊戲《泰坦之路》的開發商Alderon Games不久前宣佈,他們將把旗下所有遊戲服務器的CPU從英特爾換成AMD。並表示,過去三四個月裡頻繁的崩潰事故,他們觀察到,受影響的CPU故障率接近100%。也就是說,這些英特爾CPU故障不是“會不會壞”,而是“什麼時候會壞”。

7月23日,英特爾公開聲明稱,通過廣泛分析退回的處理器,他們發現故障是由於錯誤的微代碼,他們計劃在8月中旬發佈更新補丁。對於Gamers Nexus提到的工藝缺陷問題,英特爾否認了這一說法,說那是2023年7nm工藝的問題,已經修正了。

可惜的是,無論英特爾是否承認這是工藝缺陷,輿論的風暴已經讓他們的品牌形像在消費者心中大減價扣。

“後院起火”尚未擺平,外部市場也開始出現縮減。

今年5月8日,英特爾在提交給美國證券交易委員會(SEC)的一份文件中指出,美商務部“撤銷了向中國客戶出口消費者相關產品的某些許可證,立即生效。

雖然英特爾在上述文件中並未指明“中國客戶”是誰,不過拜登政府此前進一步收緊了對中國通信公司華為的出口限制,撤銷了美國芯片公司高通和英特爾向華為出售半導體的許可證。因此,這個“中國客戶”多半是華為了。

而美國《巴倫週刊》曾指出,證券文件顯示,2023年,中國市場占英特爾總營收的27%。美國政府此次對華為出口限制不僅可能會影響英特爾營收的6個百分點,也會對其市場聲譽和研發投入造成了影響。為了彌補失去的市場份額,英特爾不得不加大在其他市場的投入,但這種調整需要時間和資源,短期內難以見效。

於是我們看到,在上述提交給SEC的文件公開後,英特爾股價在8日午盤交易中下跌2.5%至29.91美元每股,在8日美股收盤時,英特爾股價繼續下跌,跌幅達到2.22%,收盤價為30美元每股,創下了自2023年6月5日以來的收盤新低。

三、雙線反擊,難解困局

英特爾CEO帕特·基辛格在財報發佈後的電話會議中承認,第二季度的財務表現「令人失望」,但同時提到,公司將通過一系列果斷措施來提高運營和資本效率,同時加速IDM 2.0戰略的推進。

將時間撥回到2021年3月,帕特·基辛格對英特爾原有的IDM模式進行了大刀闊斧的革新,並提出了IDM2.0戰略,使得英特爾一改此前被唱衰的頹勢。據瞭解,IDM 2.0 戰略是英特爾旨在通過內部製造和外部代工相結合的方式,提升其市場競爭力的核心舉措,也是帕特·基辛格上台後試圖扭轉英特爾態勢的核心戰略。

然而,三年過去了,市場對於 IDM 2.0 戰略能否見效,更多還是持觀望態度。

要知道,財報只是一時的業績總結,英特爾將要面臨的是更為長久的困局。

首先,良率問題未解決,新品依賴友商。

據悉,英特爾第一代Core Ultra CPU(代號Meteor Lake)產量遇到瓶頸,似乎也遇到了良率方面的問題。暫時還不清楚這些問題是否和第13代、第14代台式機處理器普遍出現的崩潰和不穩定情況有關。

而新一代面向筆記本電腦的Lunar Lake 遲遲還未上市,只能坐看高通Snapdragon X 系列和 AMD 銳龍 AI 300 系列在 OEM 市場不斷攻城略地。更為尷尬的是,Lunar Lake芯片需要依靠台積電生產,英特爾還需要另外再購買每個芯片上的內存,因為Lunar Lake筆記本電腦沒有單獨的內存條。

Lunar Lake 圖源:英特爾

Lunar Lake 圖源:英特爾並且,原計劃 2024 年下半年的 20A(2nm)芯片量產,又預計要跳票到 2025 年下半年,18A 的量產計劃自然也受其影響。

其次,代工尚在起步,虧損還會持續。

隨著以GPU為主的AI芯片需求快速膨脹,芯片產能瓶頸日益凸顯,比如英偉達主要通過台積電代工,但受台積電CoWoS先進封裝產能限制,2023年下半年,英偉達就出現了高性能計算卡交貨週期普遍延長至12-16個月的情況。

在這一背景下,英特爾佈局芯片代工,在未來市場的確能大有作為。英特爾也希望這個部門到2030年底,能夠實現60%的毛利率、40%的運營利潤率。

但拋開對代工基礎設施建設的巨額投入不談,組成英特爾代工(Intel Foundry)的原芯片製造相關部門,長期服務於內部訂單,並不需要獨立承擔盈虧,這也導致其在服務外部客戶、開拓更大市場上,需要一定適應期。這也意味著,英特爾代工在未來較長一段時間內,仍會是比較燒錢的業務。

此外,AI PC 有搞頭,但不足以翻身。

人工智能時代,不搞AI可能是等死,但搞AI也可能會被捲死。

要知道,與英偉達數據中心收入(第一財季)同比增長超 400%、AMD 數據中心收入(第二季度)同比增長 115%相比,第二季度的英特爾數據中心和AI(DCAI)業務收入不增反降,實在不是個好兆頭。

在公司財報會議上,帕特·基辛格就直接表示,公司的AI PC芯片Lunar Lake並不足以在短時間內扭轉局面。而在服務器芯片方面,英特爾必須努力從其他AI芯片製造商那裡搶奪市場,這就意味著,英特爾的AI芯片業務需要在性能、功耗和生態系統建設方面實現全面突破。

這顯然不是一件易事,更何況是處於巨大轉型階段的英特爾。

最後,英特爾信心不足,投資者也沒耐心。

此前,投資者擁抱AI熱潮,大舉押注科技股,但科技公司在AI領域瘋狂“燒錢”並未帶來相應回報,市場對AI投資的回報擔憂日益加劇。

而過去兩年里,英特爾一直在虧損和盈利之間搖擺,這更讓華爾街失去了信心。於是,第二季度業績一出,全球各大投行迅速調低了對英特爾的預期:

- 德意誌銀行將英特爾目標價從38美元下調至27美元;

- 摩根士丹利將英特爾公司目標價從36美元下調至25美元;

- 彙豐分析師Frank Lee將英特爾評級由持有下調至減持,目標價19.8美元,即下跌32%;

- ……

簡言之,英特爾在第二季度的表現不僅僅是一次簡單的業績不佳,而是反映了這家芯片巨頭在多個業務領域面臨的困境。同時,英特爾能否通過其新戰略和產品組合在未來扭轉局面,也是很多人都關心的一件事。

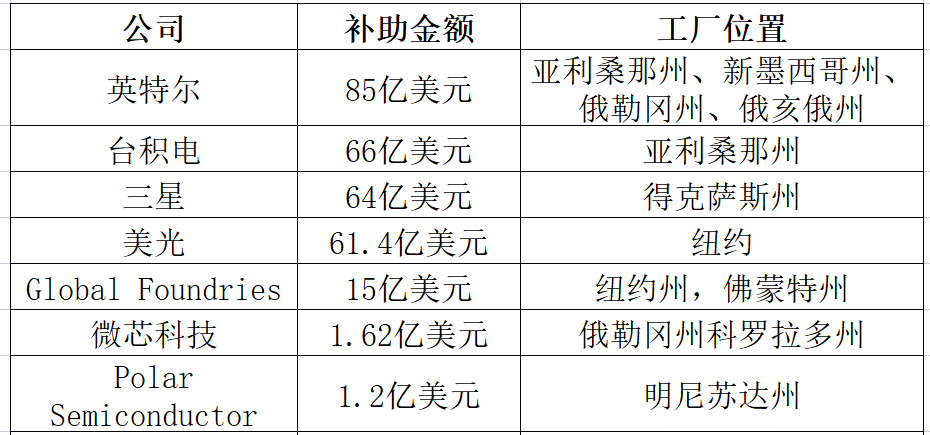

不過,值得注意的是,英特爾在美國被寄予厚望,是美國政府用真金白銀重點扶持的芯片企業,希望其能實現本土製造芯片的夢想,在芯片供應鏈上擺脫過於依賴亞洲的現狀。

據瞭解,英特爾是美國《芯片法案》最大的受益者,獲得了 85 億美元的直接贈款和110億美元的貸款,以及價值15億至35億美元的國防與安全贈款。

圖源:EETOP

圖源:EETOP英特爾自己也推出了既不需要稀釋公司價值,又能吸引股權投資者的半導體聯合投資計劃 (SCIP)。該計劃涉及與金融公司建立戰略合作夥伴關係,共同投資英特爾的半導體制造設施。這有助於英特爾管理其資本支出並在擴大生產能力的同時保持強勁的資產負債表。

據瞭解,英特爾已達成兩項 SCIP 交易:與 Apollo 合作收購愛爾蘭萊克斯利普的Fab 34,與 Brookfield 合作擴建亞利桑那州的 Ocotillo Campus。英特爾僅用了兩家工廠所需總投資的約三分之一,就獲得了 51% 的所有權和 100% 的控制權。

種種利好,都為英特爾加碼晶圓代工提供了難得的驅動力。

眼下,英特爾仍寄希望於用晶圓代工、AI芯片雙戰線奪回市場,除了“節衣縮食”以爭取時間,後續會不會尋求更多援助或合作計劃也未可知。總之,這家老牌芯片企業還有諸多硬仗要打。