黃金“狂飆”!2024年繼續衝刺新高?機構提示:短期風險正在累積

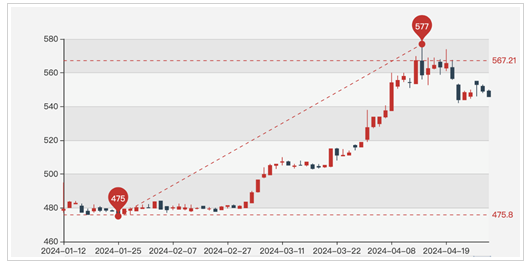

持續上漲的黃金資產,卻在2023年即將謝幕之際,出現了顯著的預判分歧。縱觀全年金價趨勢,11月有過“V”型走勢,還在12月上旬上摸2146.79美元,創出曆史新高,截至目前仍處於2000美元上方,繼續發揮著避險作用。

機構在2024年黃金資產展望中指出,避險情緒仍存疊加美元下行週期以及全球央行購金需求堅挺,黃金價格或仍有支撐。但也有機構認為,近期美聯儲降息交易對黃金價格提振明顯,但後者已計價較多預期變化。從美債收益率和美元指數的對比關係看,黃金資產短期邊際風險正在累積,當前位置追漲已顯得不再合適。

基金經理特別提到,每年12月15日至次年1月15日黃金市場都大概率呈現上漲格局,主要是炒作商品基金調倉和中國春節黃金消費。“但由於2023年全年黃金漲幅不小,基金調倉或難有進一步動力。中國零售黃金潮也已階段性過去,預期年底難以超過三季度的銷售峰值。”

持續發揮避險作用,黃金ETF普遍有兩位數收益

根據Wind數據,截至北京時間12月30日,倫敦金現價格約為2062美元/盎司。在12月4日,金價一度上摸到2146.79美元,雖然在12月8日再次跌破2000美元關口,但隨後很快又站上2000美元點位,隨後穩步攀爬。回望2023年,金價從最低的1804.5美元持續攀升,一度達到2146.79美元這一曆史高位,成為年內全球市場表現最閃亮的資產之一。

招商基金在最新發佈的《2024年年度投資策略報告》中分析到,金價在2023年上半年受避險需求推動上漲,下半年受美聯儲政策和市場預期影響震盪波動。招商基金認為,全年看,美聯儲加息步入尾聲、市場對加息預期的持續調整,主導了貴金屬價格走向。

具體來看,招商基金錶示,上半年歐美銀行業風波、債務上限危機及全球地緣政治動盪推升了黃金的避險需求,使黃金價格中樞整體抬升;下半年,美國經濟數據超市場預期和美聯儲“鷹派”發言打破貴金屬上行趨勢,導致金價5月初從高位回落,步入寬幅震盪區間。10月份,地緣衝突助推市場避險情緒,金價因其避險屬性開始步入單邊上行區間。在市場避險情緒逐步降溫與市場對美聯儲降息週期開啟時點的預期進一步提前的雙重影響下,金價於11月呈現“V”型走勢。

根據Wind,截至12月30日,華安基金、博時基金、國泰基金、彙添富基金、易方達基金、華夏基金、工銀瑞信基金等公募旗下的黃金ETF產品(包括上海金ETF),年內普遍實現兩位數收益。

國泰黃金基金經理艾小軍認為,全球地緣政治紛繁複雜,地緣政治危機成為影響全球政治經濟的最大不確定性。在美聯儲政策臨近轉向降息,多頭平倉壓力釋放後,國際金價有望持續走強。中長期來看,全球經濟複蘇前景仍具有不確定性,黃金在資產組合中或能繼續發揮避險作用。

三方面把握金價主要矛盾

雖然價格漲跌一目瞭然,但黃金資產定價卻涉及到多種因素。機構在價格趨勢預判時,往往需要聚焦微觀視野。比如,盈米基金在最新發佈的《2024年度公募基金資產配置報告》中指出,鑒於國內商品型基金的規模分佈,考慮到黃金定價的複雜性,試圖從以下三方面來把握黃金的核心矛盾:

一是上海金和倫敦金比價。盈米基金將倫敦金與上海金現貨價格進行比價發現,長期來看,兩者走勢高度相關但是存在背離。但如果將倫敦金通過彙率調整後進行比價,兩者長期走勢高度趨同。盈米基金認為,由此可以同時基於倫敦金以及上海金兩個維度來分析黃金的走勢。

而鑒於券商過往分析認為實際利率與金價呈現負相關關係。從上海金來看,中國實際利率應與金價呈負相關關係;從倫敦金(CNY)來看,金價應與彙率呈正相關關係並與美國實際利率呈負相關關係。基於此,盈米基金進一步基於實際利率法與中美利差法兩個角度來展開分析。

二是實際利率法。根據券商過往分析,基於通脹及名義利率等變量測算,上海金應與實際利率間呈現負相關關係,然而近年來存在實際利率與金價同步上行原有模型失效的情況。假設原有模型有效性不變,在當前經濟環境我們預計實際利率或存在下行空間,無論是名義利率下行亦或明年通脹溫和複蘇兩條路徑均具備可行性及其必要性,從實際利率來看明年金價仍存在上行動能。

三是中美利差法。基於中美十年國債利差來看,2015年來國債利差的極值與倫敦金(CNY)之間相關性較高。站在當前時點來看,美中國債利差於今年10月19日2.26%見頂後續處於下行通道,且市場對於明年美聯儲降息一致性較高,在國債利差的推動下金價明年或將趨勢性上行。

當前位置追漲已不再合適?

基於上述分析,盈米基金認為,對明年的金價研究院整體保持適度樂觀,投資者可以考慮擇機介入。招商基金認為,避險情緒仍存疊加美元下行週期,黃金板塊或有支撐。

招商基金具體分析到,隨著經濟下行壓力加大疊加通脹緩解,美聯儲或於明年年中開始降息,從而引導美債名義利率與實際利率的加速下行。儘管從美國穩定實際利率角度看,金價上行的驅動力不強,但美國降息後,大概率會造成美元進入新的下行大週期,進而推動金價上升。複盤曆史數據,美國在2007年7月至2008年11月以及2019年7月至2020年3月分別經曆過兩輪大的降息,而金價在上述時期中均保持強勢水平。

此外招商基金還提及,世界黃金協會最新數據顯示,2023年年初至今的央行購金需求已達800噸,創下了協會統計以來的最新紀錄。各國央行在今年賸餘時間內或將繼續保持強勁的購金需求,預示著2024年的央行購金需求總量有望依舊保持堅挺。

黃金股走勢預期方面,工銀瑞信基金認為,近期黃金股跟隨A股整體回落,但並未跟隨金價恢復或上漲,黃金股的對衝作用下降。如後續黃金價格持續上漲或將有利於扭轉當前困境。隨著黃金股逐步企穩,資金流出有所緩解,市場更加關注基本面,對黃金股的業績釋放或給予更高權重。

但也有機構存在相對謹慎預判,這是在黃金資產持續上升的2023年里很少遇到的現象。

諾安基金認為,預計2024上半年美國經濟放緩的跡象或更為明顯,持續發生的地緣政治風險或使得金融市場波動性較前期增加,黃金投資邏輯從短期避險需求逐步向將中長期美聯儲降息演繹且呈震盪上行態勢。風險點或在於美聯儲啟動降息的時點落後於市場預期。“近期市場對美聯儲降息交易對黃金價格提振明顯,但後者已計價較多預期變化。建議投資者積極關注黃金價格走勢。”

博時基金的基金經理王祥分析到,上週(12月18日—22日),國際黃金市場在核心PCE不及預期的背景下繼續勉力上行,但從美債收益率和美元指數的對比關係看,黃金資產短期邊際風險正在累積。

“期間美元指數與十年期美債收益率繼續下行,但金價表現對此反應度下降。PCE數據不及預期,儘管一度引導市場寬鬆預期加強,並提振黃金錶現,但其未能守住對曆史平台上沿的衝擊,黃金看漲動能短期將有所收斂。”王祥說到,從曆史表現看,每年12月15日至次年1月15日黃金市場都大概率呈現上漲格局,主要是炒作商品基金調倉和中國春節黃金消費。

“但由於今年全年黃金漲幅不小,基金調倉或難有進一步動力。中國零售黃金潮也已階段性過去,預期年底難以超過三季度的銷售峰值。整體而言,黃金資產短期邊際風險有所累積,從風險收益角度看,當前位置追漲已顯得不再合適。”王祥說。