重慶銀行中間業務收入下降近46% 占營收比重降至近年來低點

21世紀經濟報導 記者李願 北京報導

3月27日,重慶銀行(601963.SH/01963.HK)發佈財報顯示,2023年該行實現營業收入132.11億元,增速-1.89%;歸屬於上市公司淨利潤為49.30億元,增速1.27%。

截至2023年末,重慶銀行總資產為7598.84億元,同比增長10.98%,其中貸款餘額為3929.35億元,同比增長11.45%;總負債為7005.84億元,同比增長10.64%,其中存款餘額為4148.13億元,同比增長8.42%;不良率為1.34%,較2022年末下降0.04個百分點;撥備覆蓋率為23418%,較2022年末提升22.99個百分點。中間業務收入下降近46%拖累營收

與絕大多數城商行保持一致,重慶銀行營業收入主要為利息淨收入,2023年該行利息淨收入為104.47億元,增速-3.34%,占營業收入的比重為79.08%,2022年的比重為80.27%。

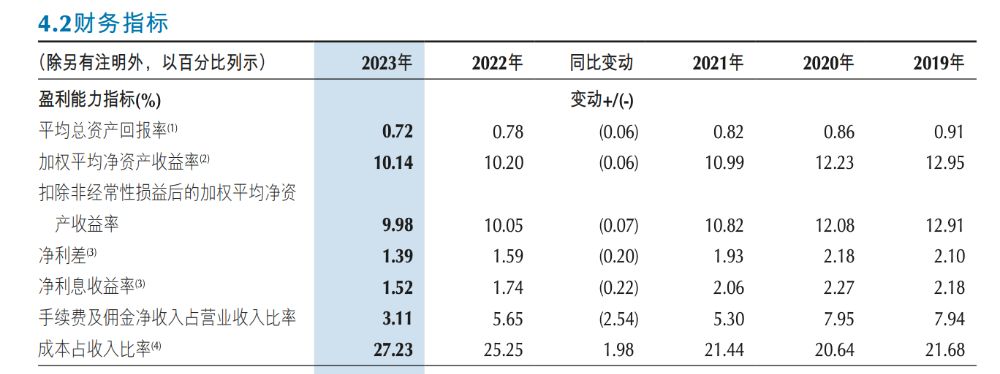

具體來看,重慶銀行2023年利息淨收入負增長,主要是利息支出增速高於利息收入增速。該行2023年利息收入為282.86億元,增幅2.73% ;利息支出為178.39億元,增幅6.65%。在生息資產平均收益率下降0.31個百分點、計息負債平均成本率下降0.22個百分點等因素影響下,該行2023年淨息差下降0.22個百分點至1.52%。

值得注意的是,重慶銀行存款利息支出中,在公司定期存款、個人活期存款、個人定期存款三類平均成本率均下降的背景下,公司活期存款平均成本率逆勢提升0.04個百分點,同時公司活期存款平均餘額下降更多,顯示該類存款增長存在一定的壓力。

2023年重慶銀行非利息收入中的中間業務收入為4.11億元,增速-45.96%,導致其占營業收入的比重從2022年的5.65%降至3.11%,而2019年至2021年的比重均高於5%,分別為 7.94%、7.95%、5.30%。其中,代理理財業務收入3.48億元,增速-43.48%,“主要由於受資本市場震盪、理財市值波動加劇、收益下行等影響,理財業務手續費收入下滑”,該行解釋稱。

財報披露,重慶銀行致力於為客戶提供多元化財富管理產品,持續完善零售客戶分層服務體系,不斷加強產品創新力度,形成了包含特色存款、銀行理財、基金、保險、信託計劃在內的全品類產品體系;遴選增補優質合作機構,進一步豐富代銷產品貨架。

此外,中間業務收入中的擔保及承諾業務、支付結算及代理業務占比相對較高,增速分別為-16.41%、-17.95%,對於擔保及承諾業務的下滑,重慶銀行介紹稱主要基於跨境擔保業務審慎管理,跨境擔保業務收入減少。

而非利息收入中的其他非利息淨收入為23.53億元,增幅24.12%,占營業收入的比重升至17.81%。其中,投資收益20.11億元,較2022年增加1.67億元,主要是2023年處置債券產生的投資收益增加所致;公允價值變動損益1.16億元,較2022年增加6.72億元,主要是交易性金融資產估值較上年回升所致。

儘管其他非利息淨收入增速較高,但分部來看,重慶銀行2023年資金業務營業收入、稅前利潤均大幅下降,分別為16.56億元、7.99億元,而2022年分別為23.51億元、20.33億元。綠色、普惠等貸款增速保持兩位數增長

在財報致辭中,重慶銀行董事長楊秀明、行長高嵩均提到,2023年該行積極服務實體經濟:一般貸款增長374億元,是2022年的3.8倍;向成渝地區雙城經濟圈建設提供信貸支持超過1300億元;綠色、涉農、普惠、科技型企業貸款增幅保持兩位數增長。

財報顯示,截至2023年末,重慶銀行貸款餘額為3929.35億元,同比增長11.45%,其中公司貸款餘額為2503.98億元,占全部貸款的比重從2022年末的59.54%提升至64.17%。該行表示,主要是由於該行落實各項政策,加大對實體企業、小微企業的支持力度,加快重點行業和產業的信貸投放。

具體來看,2023年重慶銀行租賃和商務服務業,水利、環境和公共設施管理業貸款比重相對提升較多,且資產質量較好,不良率分別為0.05%、0.10%;但金融業、採礦業、房地產業、批發和零售業不良率較高,截至2023年末不良率分別為17.19%、7.45%、6.48%、5.19%。

在財報致辭中,楊秀明、高嵩對存款也均有所提及,尤其是儲蓄存款餘額突破2000億元,增幅超20%。

截至2023年末,重慶銀行存款餘額為4148.13億元,同比增長8.42%。財報稱,該行公司存款、個人存款規模穩健增長,個人存款占比進一步提升,“通過深耕經營‘一市三省’零售市場,持續提升零售客戶服務水平,個人存款金額及占比持續增加。”

值得注意的是,截至2023年末,重慶銀行個人存款金額2009.65億元,其中個人定期存款為1802.79億元,占全部存款的比重大幅提升至43.46%。該行個人定期存款平均成本率為3.53%,較2022年下降0.27個百分點,但仍處於較高水平。

數字轉型作為重慶銀行三大任務之一,2023年該行科技投入總額為4.8億元,楊秀明表示,該行科技人才占比提升至5%以上,研發投入增長21%,連續4年均有項目入選人民銀行“監管沙盒”。