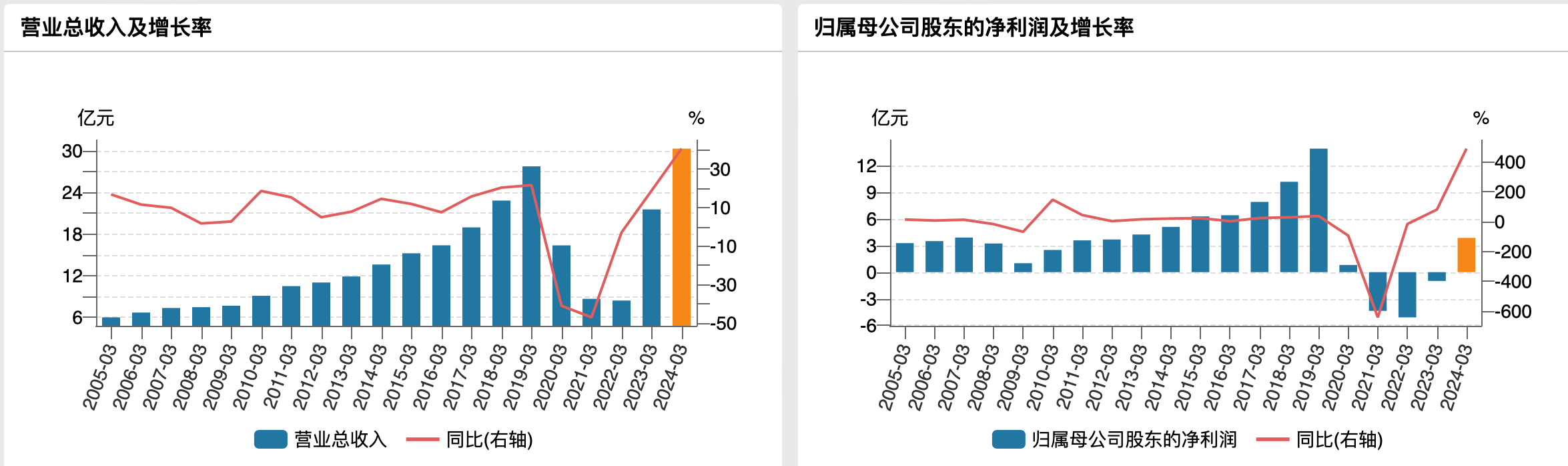

8家上市險企共攬保費3萬億 為何行業“增收不增利”?|上市險企年報觀察①

截至今日,A股及H股共計10家上市保險公司已悉數發佈2023年“成績單”。

從整體數據看,“增收不增利”是保險公司普遍面臨的困境——中國人壽、中國平安、中國人保、中國太保、新華保險、中國太平、陽光保險、眾安在線、友邦保險及中國再保10家A股及H股上市公司,負債端均實現保費正增長,但最終呈現的盈利表現卻不盡如人意。

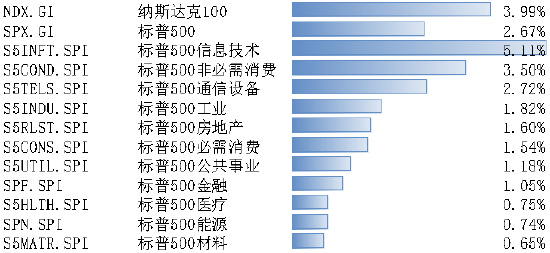

以通過人民幣單位披露年報的8家公司為例。據統計,上述8家公司負債端均實現較好業績增長,其中,眾安在線增速領跑,達24.7%。

8家上市保險公司保費收入(以人民幣口徑披露經營情況)

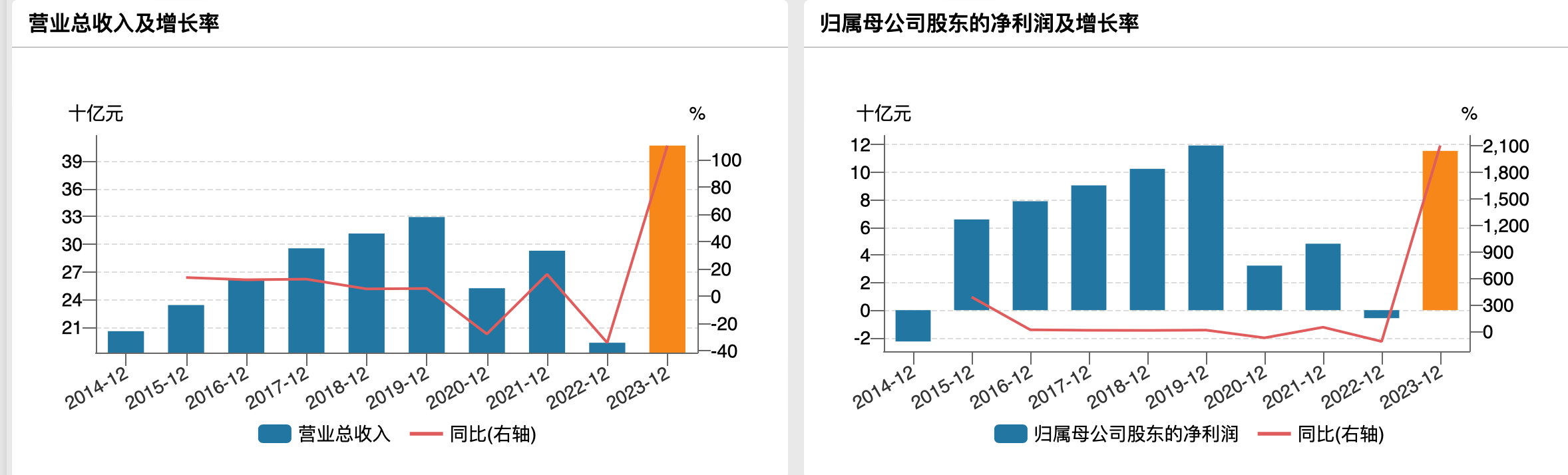

但就最終盈利表現而言,僅眾安在線、中國再保實現業績增長,其餘公司歸母淨利均呈現10%以上降幅。其中,中國人壽、中國太保、中國平安跌幅均突破20%。僅就A股上市保險公司表現而言,5家公司共攬淨利超1600億元,同比降幅超兩成。

記者注意到,保持增長的眾安在線、中國再保增幅顯著也與其上年同期基數為負有關。數據顯示,2022年,眾安在線、中國再保歸母淨利分別虧損13.84億元與3.25億元。

8家上市保險公司歸母淨利(以人民幣口徑披露經營情況)

需要注意的是,從整體數據看,面臨“增收不增利”困境的不只是上市保險公司。

據21世紀經濟報導記者不完全統計,2023年62家非上市人身險公司負債端增速在15%左右,但淨利潤總和虧損142.97億元;75家非上市財險公司中,共50家公司實現盈利,25家公司虧損,合計盈利46.8億元。

負債端持續增長的背景下,為何保險業淨利潤無法增長?當下,行業還面臨哪些普遍困境?

負債端複蘇

如上所述,2023年,保險業負債端呈現複蘇態勢。

人身險方面,從過往一年各月份增速看,複蘇背後,行業仍處於轉型“深水區”。

利率下行背景下,為避免高定價利率帶來的利差損風險,2023年7月底,保險業全面停售預定利率高於3.0%的傳統壽險、預定利率高於2.5%的分紅保險,以及最低保證利率高於2.0%的萬能保險。

與預定利率下調政策相對,2023年上半年至7月,人身險行業經曆罕見業績高峰——當年1-7月,中國人壽、中國平安、中國人保、新華保險、中國太保及中國太平6家上市險企共攬保費20241.75億元,同比增長8.16%。

高峰後,人身險保費回落。9月單月,A股5家上市公司壽險保費同比均呈負增長,新華保險單月同比降幅接近10%。此後,基於預定利率下調前的需求提前釋放與“報行合一”落地後造成的短期衝擊,人身險保費增速放緩。

對待下半年負債端的收入波動,陽光人壽總經理李所義則在發佈會上表示,“報行合一”短期內確對業務造成階段性波動,但對行業高質量發展具有正向意義,可引導行業健康發展。“各家公司會有競爭、佈局上的差異。從陽光人壽自身而言,銀保是重要的價值渠道,我們堅信未來會更有優勢。”

多位專業人士指出,長期看,我國人身險行業仍有巨大潛力。從最能體現人身險公司長期可持續經營能力的新業務價值指標看,上市保險公司在2023年均有較好表現。

可比口徑下,2023年中國平安壽險及健康險業務新業務價值同比增長約36.2%;中國人壽一年新業務價值同比增長約11.9%;太保壽險新業務價值同比增長約19.1%。

中國人壽董事長白濤在業績發佈會上強調,當下,中國人壽更加聚焦價值。數據顯示,其內含價值亦居行業首位,達12605.67億元,增速達5.6%。“對於2024年以及未來一個較長時期,我對中國人壽的發展是充滿信心和底氣的。”

財產險方面,各公司經營能力保持穩定。其中,“老三家”(人保財險、平安產險、太保產險)保險服務收入分別為4572.03億元、3134.58億元、1771.28億元,三者增速均高於6%。此外,眾安在線總保費收入達295.01億元,同比增長24.7%。

值得一提的是,在競爭愈發激烈的財險市場中,“馬太效應”正持續加劇。記者統計發現,2023年,75家非上市財險公司中僅50家公司實現盈利,25家公司虧損,合計盈利46.8億元。而同年,“財險一哥”人保財險的淨利潤已達到245.66億元,為75家非上市財險公司總和的5倍有餘。

人保財險總裁於澤預測,未來的車險賠付率可能會進一步提升,費用率將進一步下降。大公司可能會更加受益,“馬太效應”可能進一步顯現。

為何不增利?

從行業整體看,投資端承壓是各公司難以實現盈利增長的另一個主因。

以A股5家上市保險公司為例。據統計,報告期內,5家保險公司總投資收益3844.70億元,較上年同期下降15.2%。

具體而言,中國平安、中國太保、中國人壽、新華保險的淨投資收益率分別下降0.5個百分點、0.3個百分點、0.23個百分點、1.2個百分點至4.2%、4%、3.77%、3.4%;總投資收益率分別上升0.6個百分點,下滑1.5個百分點、1.26個百分點、2.5個百分點至3.0%、2.6%、2.68%、1.8%。

關於淨利潤下滑的原因,保險公司普遍解釋稱,主要是受宏觀經濟環境變化及資本市場波動影響。

中國人壽副總裁劉暉表示,隨著穩增長政策的持續發力,經濟回升向好的態勢進一步鞏固和增強,預計2024年投資環境將有明顯改善。“今年中國人壽的大類資產配置基本會保持穩定,但在具體的品種構建上會有所加強。”

陽光保險副總經理彭吉海則表示,未來,在資產端將加強對宏觀研究的判斷和趨勢性分析,同時優化資產配置結構,合理調整配置導向。“陽光資產的核心競爭力是投研能力。在當下環境中,我們對行業的研究判斷將更緊密推進,以此指導資產配置和負債的選擇。”

投資端承壓之外,人身險代理人數量持續收窄、財險綜合賠付率上漲也對保險公司經營帶來一定壓力。

例如,代理人數量持續減少。新華保險總裁張泓表示,“當下的利率水平較低,同時行業面臨增員困難,投資端優質資產稀缺,對行業經營管理能力提出挑戰。但同時,我們對未來中國壽險市場的發展空間仍持樂觀態度。”

當前,壽險行業從依賴規模擴張轉向提升代理人產能的效率提升週期,增優和發展高端代理人成為保險公司的主要方向。在此背景下,2019年後,各保險公司或主動、或被動地開展代理人隊伍的“清虛”活動,提高留存代理人產能。

2023年,“清虛”仍未見底。數據顯示,披露相關書的上市保險公司中,中國人壽個險代理人規模為行業之首,達63.4萬人,降幅最小,為5.09%。其餘平安壽險、人保壽險、太保壽險、新華保險、太平人壽、陽光人壽降幅分別為22%、8.83%、17.43%、21.32%、39.98%、15.45%。

另外一個“增收不增利”的原因,是財險綜合賠付率上漲。綜合成本率是核算財險公司經營成本的核心數據,由綜合費用率和綜合賠付率構成,大於100%意味著險企承保虧損。

2023年,財險“老三家”綜合成本率集體上升。其中,人保財險、平安產險、太保產險綜合成本率分別約97.6%、100.7%、97.7%,同比分別上升0.9個百分點、1.1個百分點、0.8個百分點。

年報顯示,上述變化主要受大災及疫情後出險率回歸常態等因素影響。於澤表示,“在大災不發生重大變化的情況下,我們還是想把車險綜合成本率保持在97%左右,非車險成本率控製在100%以內。嚴監管態勢下,車險更加規範,而從競爭來看,預計未來的車險賠付率將進一步提升,費用率將進一步下降。”

(文章來源:21世紀經濟報導)