借新還舊?券商年內密集發債超2300億 中信、海通、廣發居前

21世紀經濟報導記者 易妍君 廣州報導

上市券商的融資路徑正在發生變化。

3月19日,浙商證券公告,經過公司股東大會審議通過的定增相關議案因有效期屆滿而自動失效。

這並非孤例。其他5家已經在2023年公佈定增計劃的券商,同樣處於相關定增決議即將到期的境地,年內會否有券商定增落地仍未可知。

相比之下,券商發債融資活動顯得頗為活躍。

根據Wind統計數據,截至3月20日,今年以來,共有50家券商在境內發行了債券,總規模達2300億元以上。同時,年內至少有11家上市券商獲批債券發行註冊申請,擬發行規模合計超過1900億元。

事實上,2023年以來,證監會已多次就嚴格監管再融資表態。

於3月15日出台的《關於加強證券公司和公募基金監管加快推進建設一流投資銀行和投資機構的意見(試行)》提到,將“督促行業機構合規穩健經營,審慎開展高資本消耗型業務,合理確定融資規模和時機,嚴格規範資金用途,提升資金使用效率。”

定增趨緩

券商定增項目在2022年就已顯現出低迷態勢,自2023年以來更是幾乎陷入了停滯。

3月19日,浙商證券公告,公司於2023年3月17日召開了2023年第一次臨時股東大會,審議通過了《關於公司向特定對象發行股票預案(修訂稿)的議案》等擬向特定對象發行股票的相關議案,本次向特定對象發行股票的決議自股東大會審議通過之日起12個月內有效。截至3月19日,本次向特定對象發行股票決議有效期屆滿自動失效,該事項不會對公司的正常經營活動造成重大影響。

21世紀經濟報導記者注意到,按此前慣例來看,經上市公司股東大會審議通過的非公開發行股票議案,如果在到期前尚未有實質性進展,但定增工作仍在進行之中,那麼上市公司通常會召開董事會審議延長相關決議有效期,以保證定增工作的延續性和有效性。

而浙商證券此番公告意味著,其定增計劃或將擱置。

接下來,這類案例有可能會增加。

根據Wind統計數據,2023年,在A股市場上,共有中原證券、國聯證券、中泰證券、南京證券、浙商證券、天風證券以及券商概念股錦龍股份7家公司公告了定增預案。其中,截至2024年3月20日,中原證券已停止實施定增事項,浙商證券定增議案有效期屆滿,其他5家券商的定增事項仍停留在“股東大會通過”這一階段。

其中,國聯證券、南京證券分別在去年修改了定增方案;於2022年底披露定增預案的財達證券同樣修改了定增方案。

彼時,有業內人士表示,監管方面希望券商更加聚焦主業,將募集資金集中用於服務實體經濟的項目。因此,募資投向不夠明確或是超出服務實體經濟範疇太多的,都需要作出調整。

2023年,在A股上市券商中,僅有國海證券實施了定增發行。該券商非公開發行股票申請於2022年11月18日獲批,定增發行日則為2023年10月19日;預計募資總額85.00億元;實際募資總額為31.92億元。

此外,2023年以來,證券行業無新增配股融資案例。

值得一提的是,2023年以來,針對上市券商再融資的監管趨於嚴格。

去年1月初,關於上市券商再融資,證監會表態:“我們一直倡導證券公司自身必須聚焦主責主業,樹牢合規風控意識,堅持穩健經營,走資本節約型、高質量發展的新路,發揮好資本市場‘看門人’作用。”

去年8月27日,證監會對統籌一二級市場平衡,優化IPO、再融資監管作出安排,其中一項措施為:對於金融行業上市公司或者其他行業大市值上市公司的大額再融資,實施預溝通機制,關注融資必要性和發行時機。

南開大學金融發展研究院院長田利輝向21世紀經濟報導記者指出,收緊券商股權再融資與再融資階段性收緊的工作要求相一致。

他認為,作為市場主體機構,券商需要率先響應和踐行監管的工作導向。同時,收緊券商股權再融資,也有助於券商自身風險防控和內涵式高質量發展,防止券商規模擴張和過度投資問題,促使券商更加註重自身業務的發展和盈利能力的提升,推動行業向高質量發展。

密集發債

在定增、配股等渠道受到約束的背景下,券商將發債成為滿足資金需求的主要渠道。

3月20日,東方證券公告,中國證監會同意公司向專業投資者公開發行面值總額不超過200億元次級公司債券的註冊申請。該批複自同意註冊之日起 24 個月內有效,公司在註冊有效期內可以分期發行次級公司債券。

同日,華泰證券亦公告,公司向專業投資者公開發行面值總額不超過200億元公司債券的註冊申請獲得監管批準。

不只是這兩家券商,據21世紀經濟報導記者統計,2024年以來,至少還有中信建投、南京證券、國泰君安、海通證券、申萬宏源、國金證券、中國銀河等9家券商的發債申請獲得監管批準。加上剛剛公告的華泰證券、東方證券,這11家券商擬發債規模合計為不超過1960億元。

實際上,券商發債提速的現像在2023年已有顯現。Wind統計數據顯示,2023年73家券商共發行境內債券787只,規模超1.5萬億元,同比增長了約33.70%。

今年內,券商已發行的債券規模合計接近2400億元。

具體來看,根據Wind統計數據,截至3月20日,今年以來,50家券商一共發行了131只境內債券,合計發行規模為2393.57億元;海通證券、天風證券各發了1只境外債券,國泰君安證券發了3只境外債券,合計規模為9.33億美元。

相較之下,去年同期,51家券商一共發行了159只境內債券,合計發行規模為2930.00億元;中信證券、國泰君安證券、天風證券分別發了1只境外債券,合計規模為2.77億美元。

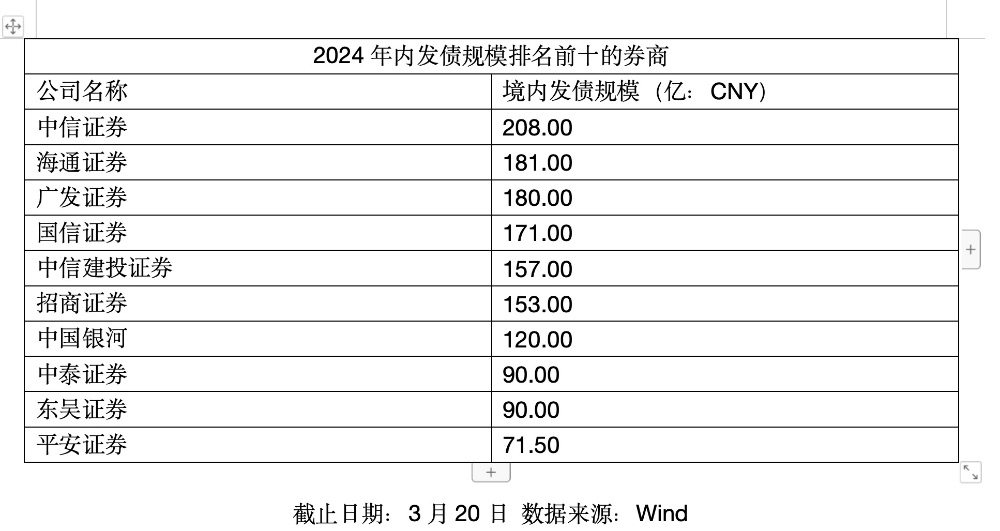

截至3月20日,今年境內發債規模排名前三的券商分別是中信證券、海通證券和廣發證券,這3家券商的發債規模分別為208億元、181億元、180億元。緊隨其後的國信證券、中信建投證券、招商證券分別發行了171億元、157億元、153億元的債券。

值得關注的是,從融資利率方面,今年內券商發債融資成本較上年明顯降低。

Wind統計數據顯示,今年內發行的103只證券公司債票面利率區間在2.12%—5.6%,均值是2.777%。而2023年發行的證券公司債票面利率均值為3.143%。

在田利輝看來,對於上市券商而言,債券融資的優勢主要是資金成本相對銀行貸款較低、發行靈活性較高和不會稀釋現有股東的權益。發債融資的劣勢是增加公司的負債,提升財務風險。

對比來看,股權再融資的優勢是無固定支付壓力,資金使用上靈活性更大;增加公司的股本,提升公司的資本實力和抗風險能力;降低財務杠杆,優化財務結構,提升公司的穩健性。股權再融資的劣勢是稀釋現有股東的權益,釋放負面信號降低每股價值和價格,審批耗時較長且存在一定的不確定性。

借新還舊

從募集資金用途來看,多家券商計劃將債券募集資金用於償還“舊債”,

如3月18日,長江證券發佈了一期永續次級債券的募集說明書。長江證券稱,該期債券募集資金扣除發行費用後,將用於償還公司“21長江01”債券。因21長江01兌付時間早於本期債券募集資金到賬時間,公司以自有資金償還21長江01本金,待本期債券發行完畢、募集資金到賬後,以募集資金置換已使用自有資金。

3月14日,國元證券發佈2024年面向專業投資者公開發行公司債券(第一期)募集說明書。據悉,本期債券發行規模為不超過人民幣 15 億元(含 15 億元),本期債券募集資金扣除發行費用後,擬用於全部償還國元證券債務。國元證券擬使用募集資金償還的一年內到期債務為“21國元01”。

此外,債券募集資金還將用於補充券商的運營資金。

在申萬宏源證券3月7日發佈的一期公司債券募集說明書中,該券商提到:本期債券的募集資金在扣除發行費用後,擬全部用於補充公司營運資金和償還到期債務。

需要提及的是,截至3月20日,多家券商年內待償債規模超過400億元。

Wind統計數據顯示,截至3月20日,74家券商境內存債規模合計為2.68萬億元。

其中,中信證券有16只債券在2024年內到期,債務餘額合計為527億元;廣發證券有15只債券在今年內到期,債務餘額合計為519億元;華泰證券有15只債券在今年內到期,債務餘額合計為424億元。

整體上,根據Wind統計數據,今年4月1日—12月31日,證券公司公司債加上短期融資券,總償還量為7957.56億元。

對此,田利輝分析,鑒於市場的變化,券商需要資金擴大業務規模、優化資本結構或補充流動性。然而,股權再融資出現階段性監管收緊,導致券商本階段發債募資需求旺盛。

(作者:易妍君 編輯:巫燕玲)