多重利好激活港股 大漲三日恒指刷新年內高點,投資新機遇來臨?

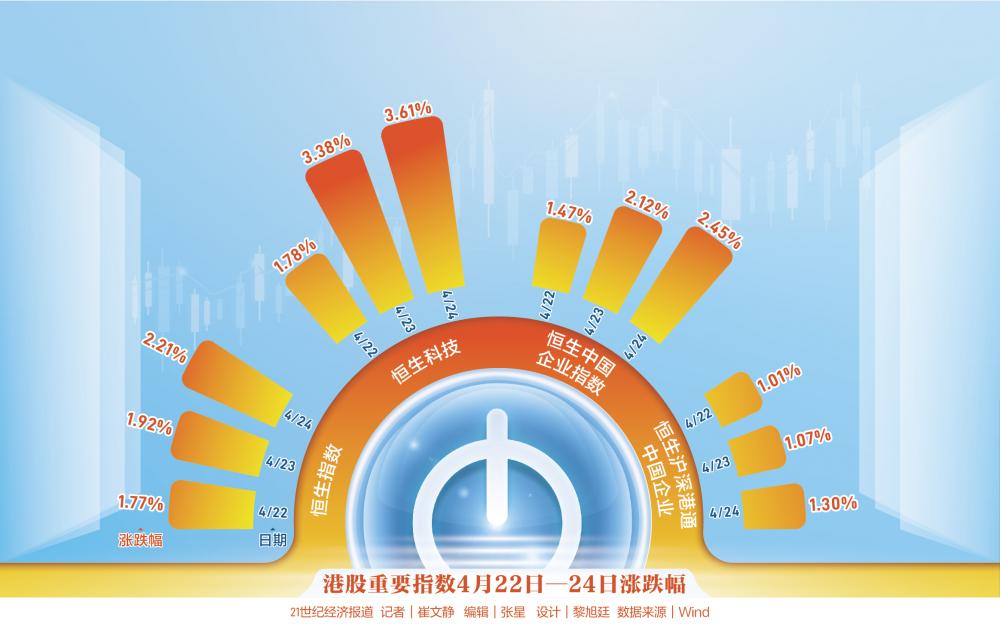

4月24日,香港主要股指悉數大漲,截至收盤,恒生指數、恒生中國企業指數、恒生香港中資企業指數當日漲幅分別高達2.21%、2.45%和1.77%。

這已經是三大指數連續大漲的第三天。以恒生指數為例,截至4月24日收盤(下同),其周內上漲6.02%,漲幅近千點,創近5個月以來的盤中新高。

綜合受訪人士分析,港股大漲因素多元:包括中國證監會4月19日發佈的五項資本市場對港合作措施,瑞銀4月23日將中國A股和港股評級上調至超配,香港金融局於4月22日和23日分別通過貼現窗口向香港銀行系統注入5億港元和5.25億港元流動性,中國PMI和貿易數據年初以來總體好於預期帶動市場對中國經濟信心增強等。

其中,五項資本市場對港合作措施作用格外顯著。其明確,放寬滬深港通下股票ETF合資格產品範圍,將REITs納入滬深港通,支持人民幣股票交易櫃檯納入港股通,優化基金互認安排,支持內地行業龍頭企業赴香港上市。

在格上理財研究員畢夢姌看來,這些措施不僅有助於加強內地與香港資本市場的互聯互通,而且能夠提升香港作為國際金融中心的地位,從而吸引更多國際投資者,為港股市場注入強大信心和動力,推動市場持續上漲。

自4月19日證監會發佈五項資本市場對港合作措施以來,港股連日大漲。截至4月24日收盤,恒生指數、恒生中國企業指數、恒生香港中資企業指數當日悉數上漲,當日漲幅分別高達2.21%、2.45%和1.77%,年內漲幅達0.90%、5.75%和6.04%。

從年內漲幅可以發現,與內地企業高度相關的指數增幅更為明顯。根據受訪人士分析,這與年內中國經濟的向好表現,以及五項資本市場對港合作措施緊密相關。

一方面,中國香港的上市公司中,中資企業的市值占比超過七成,交易量占比則超過八成,中國經濟對港股影響頗大。“今年以來中國經濟整體穩定,尤其是年初以來PMI和貿易數據總體好於預期,在一定程度上有利於穩定投資者的信心。”國泰君安在其研報中如此寫道。

另一方面,五項資本市場對港合作措施為內地與香港的互聯互通開闢新渠道,為港股上漲注入新動能。

首先,放寬滬深港通下股票ETF合資格產品範圍,被視為最大利好。

高盛首席中國股票策略分析師劉勁津向21世紀經濟報導記者介紹道,過去兩年,南下資金每年有超過400億美元淨買入,成為香港股票市場最重要的資金流入來源,放寬滬深港通可投資產品範圍將有利於進一步促進跨境資產配置,南下資金將繼續為港股市場提供資金支持。

民生銀行研究院高級研究員應習文亦認為,放寬滬深港通下股票ETF合資格產品範圍,主要是大幅降低了納入和調出互聯互通機制的ETF規模門檻以及ETF跟蹤指數的各項權重占比要求。由於門檻降低,未來納入互聯互通機制的ETF數量將有所增加,有利於內地與香港市場的投資者擴大可配置ETF的範圍,提升兩地市場的吸引力。同時,一些有關高質量發展的行業主題ETF也將被納入,有利於資本市場支持高質量發展相關行業轉型。

其次,支持人民幣股票交易櫃檯納入港股通,也是受訪人士眼中頗為重要的措施之一。

根據應習文介紹,目前共有24家香港上市公司設立了人民幣櫃檯,主要可為離岸人民幣資金提供直接在香港市場買入人民幣計價的股票標的。新政策之後,南向資金可以直接買入人民幣計價的港股標的,分紅派息也將為人民幣,可規避一定的彙兌風險。對於內地長線分紅偏好的投資者而言較為有利。

在南開大學金融發展研究院院長田利輝看來,支持人民幣股票交易櫃檯納入港股通,有助於人民幣國際化和資本市場的進一步開放。

再者,支持內地行業龍頭企業赴香港上市,對港股的提振作用同樣不容小覷。

伴隨滬深交易所IPO節奏階段性收緊、上市門檻提高,更多內地企業將上市首選地轉移至港股,而政策的支持,則使得企業赴港積極性進一步增強。應習文認為,這一措施的出台一方面有助於激活香港資本市場,鞏固和提升香港的國際金融中心地位;另一方面,也將有利於內地龍頭企業充分利用境外融資渠道,向全球投資者開放。

與此同時,五項措施中的另外兩項——將REITs納入滬深港通、優化基金互認安排,同樣對港股上漲有所助益。根據應習文分析,將REITs納入滬深港通,擴大了互聯互通機制的投資標的範圍,有利於內地與香港偏好穩定分紅類產品的投資者,也將為兩地REITs市場提供增量資金和流動性,促進兩地REITs市場的發展;優化基金互認安排,主要是擬放寬互認基金在對方市場銷售比例的限制,有助於內地與香港投資者增加資產配置渠道,尤其是內地投資者通過香港互認基金投資境外市場的限制將進一步降低。

港股大漲的同時,外資也在看多中國股市。

4月23日,瑞銀將中國A股和港股評級上調至超配,預計中國股市今年或有高個位數的上行空間。

高盛同樣看多中國股市。高盛中國股票策略分析師付思告訴記者,目前境外主動型投資者對中國股票的配置已經呈現回暖態勢,但配置仍處於曆史低位,高盛認為未來將繼續上行。近期國際投資者對港股的關注和風險偏好普遍改善,尤其是中東和東盟資本,體現出監管政策推動香港市場更加豐富多元的努力開始取得成效。

在田利輝看來,外資調高中國股票評級,表明外資機構看好中國市場的前景,進而推動外資逐步流入A股和港股。外資超配中國股票是基於對中國經濟增長、市場改革、政策支持等因素的積極評估。

從投資角度而言,港股當前配置機遇如何?

“未來三個月,港股有機會跑贏A股,港股盈利下修的風險較小,同時估值便宜。未來12個月,預計MSCI中國指數的目標點位為60,隱含約10%的上漲空間。”付思對港股走勢頗為樂觀。

畢夢姌同樣對港股走勢保持樂觀之態。其提到,從目前的市場反應和基本面情況來看,港股市場有望繼續保持上漲態勢。從資金面看,由於港股市場以境外投資者為主導,從釋放的信號來看,美聯儲無論是6月還是9月,今年大概率都會降息,流動性上有望更為寬鬆。從基本面看,中國內地經濟基本面的持續改善繼續托底港股市場。長期而言,內外環境改善、疊加低估值的推動下,港股大概率將持續震盪反彈。

港股具備上行空間,投資方面又當從何處著手?

綜合受訪人士分析,更為重視分紅和回購的高股息相關領域最為值得關注。比如,付思即提到,股東回報較高的個股,即高股息和有回購計劃的個股,會繼續受到投資人青睞。

瑞銀財富管理投資總監辦公室看好富有韌性、營收良好的行業,以及在市場進一步波動時依然能帶給投資者高股息收益的公司;同時看好金融、公共事業、能源和電信等板塊,特別是這些領域中的大型國有企業。

高盛看好互聯網板塊,付思認為在當前的宏觀環境下,非貿易商品(即服務)可能表現優於可貿易商品,前者有更有利的收入增長環境和更好的資本開支和成本管理。

田利輝同樣認為互聯網板塊相對配置價值較高。他同時提醒,港股配置需要考慮境外風險、國際資本流向,更要考慮個股的基本面、行業前景、政策環境以及宏觀經濟狀況等因素。