42家上市銀行上半年業績全掃瞄:淨息差普降 哪些銀行表現突出?

21世紀經濟報導 記者李願 北京報導

42家A股上市銀行2023年半年報披露完畢。據wind數據測算,上半年42家A股上市銀行實現營業收入合計29515.91億元,淨利潤合計11023.61億元,占全部商業銀行淨利潤的87.98%。

從增速來看,對比一季度,六大行業績呈現出營業收入增速降、淨利潤增速升的特徵,而部分股份行、城商行、農商行營業收入、淨利潤增速則同時提升。

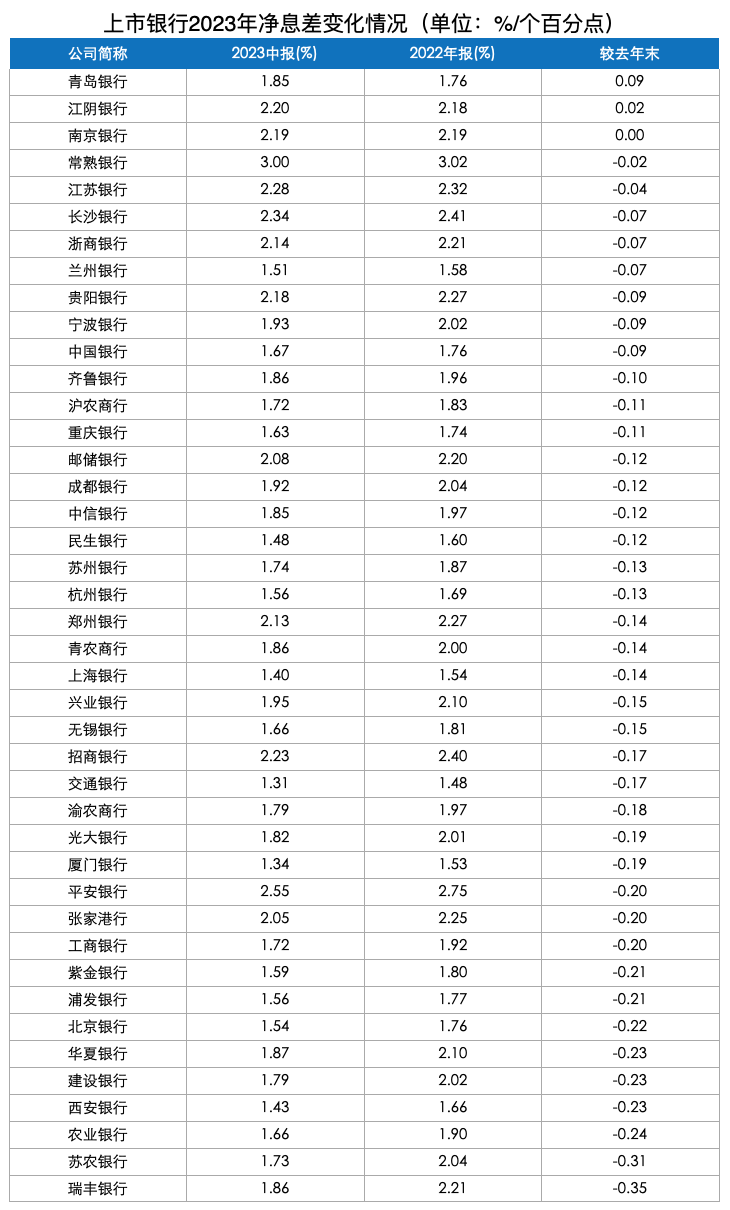

對於中國商業銀行來說,由於利息淨收入占營業收入比重較高,因而淨息差、淨利差的走勢對於利息淨收入影響較大。上半年,在存量貸款利率重定價、LPR下降推動貸款利率下降、存款定期化趨勢未變等因素影響下,上市銀行淨息差普遍下降,12家降幅較年初超過0.2個百分點,但也有個別銀行逆勢上行。

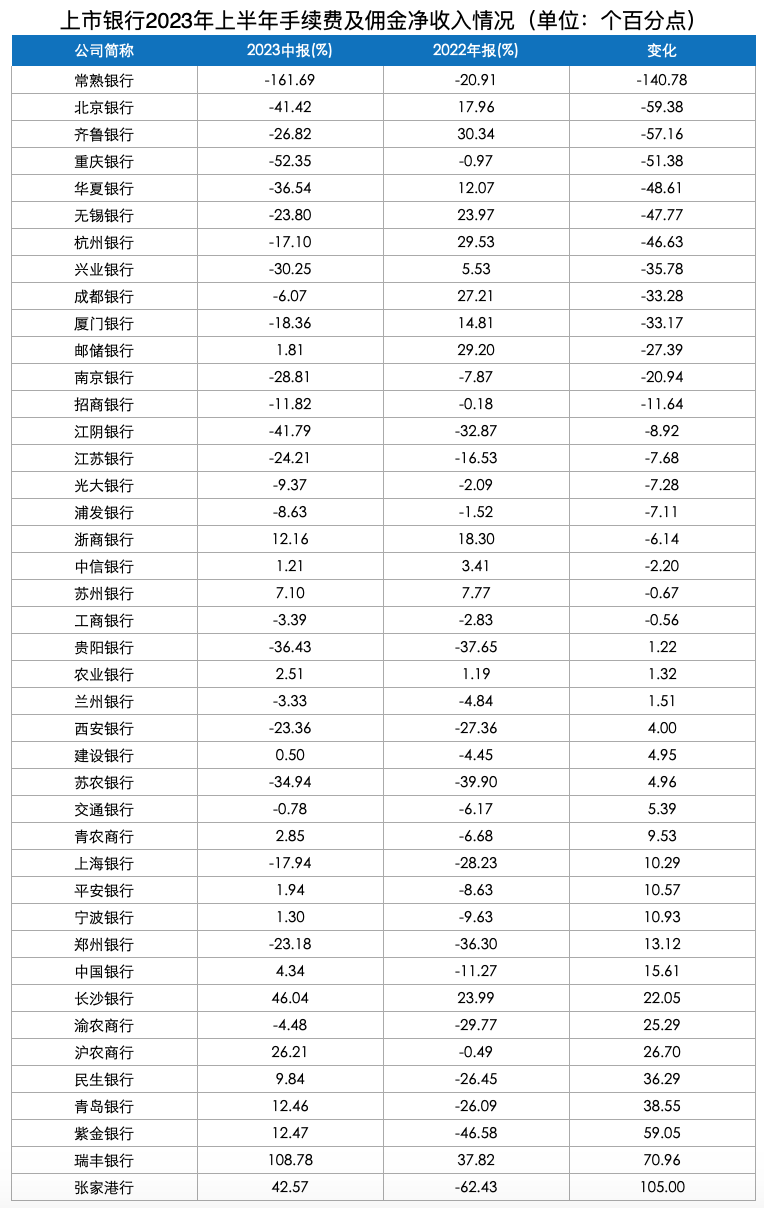

而受資本市場波動影響,上半年上市銀行基金、理財等代銷收入普遍下滑較大,導致手續費及佣金淨收入也出現了一定的下滑,商業銀行非息收入占比環比略有下降。金融監管總局披露的數據為21.80%,較一季度的22.41%下降0.61個百分點。

從資產質量來看,上市銀行不良貸款餘額整體上行,但在貸款繼續高速增長的情況下,不良貸款率普遍走平或下行,僅少數銀行不良貸款率環比提升。同時,部分領域如房地產市場等資產質量仍受到投資者關注,主要銀行在業績發佈會上回應稱整體風險可控,且隨著房地產市場改善,資產質量會逐步向好。

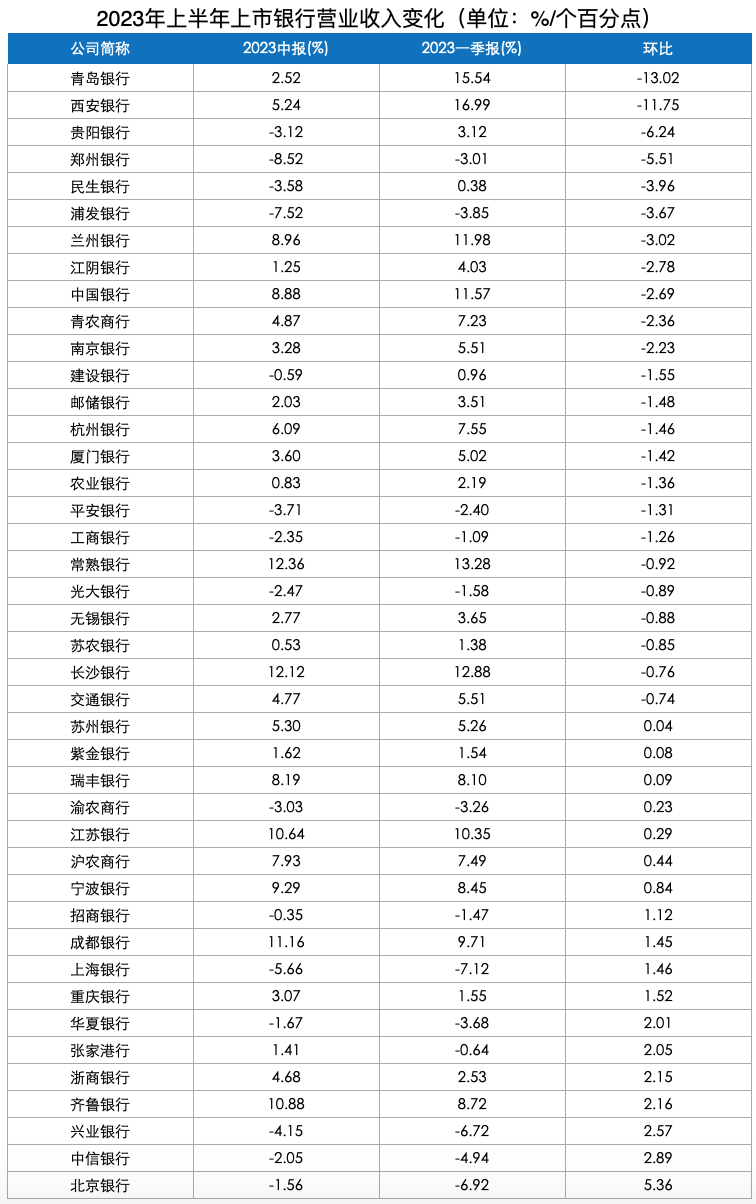

數據顯示,上半年42家A股上市銀行中,有15家營業收入負增長,其中3家增速降幅超過5%;27家營業收入正增長,其中5家增速超過10%。

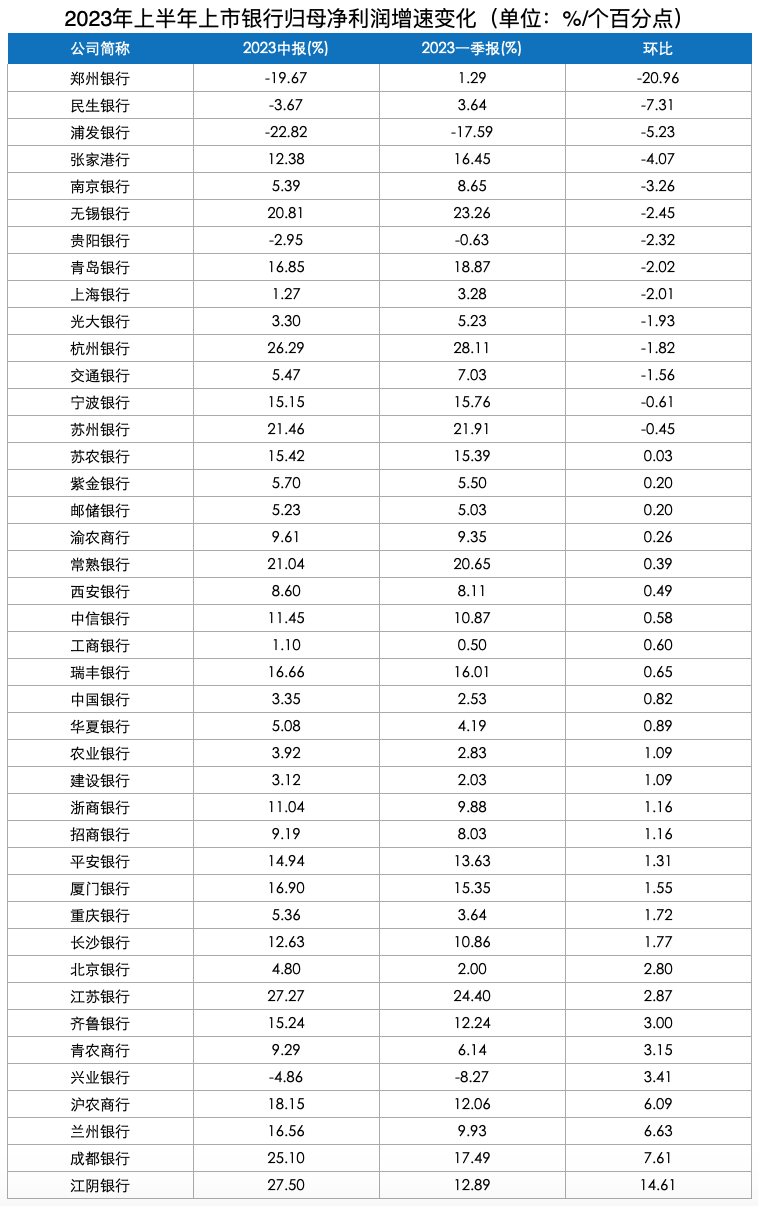

有37家歸屬於上市公司淨利潤增速為正,其中有20家增速超過10%,7家增速超過20%;5家增速為負,其中浦發銀行、鄭州銀行分別為-22.82%、-19.67%,是唯二兩家降幅超過10%的銀行。

註:數據來源於企業預警通,21世紀經濟報導記者整理,因新會計準則數據或略有差別

註:數據來源於企業預警通,21世紀經濟報導記者整理,因新會計準則數據或略有差別對比一季度看來,有15家銀行營業收入、歸屬於上市公司淨利潤增速環比提升或持平,股份行中有浙商銀行、中信銀行、招商銀行、華夏銀行、興業銀行,城商行中有江蘇銀行、成都銀行、蘇州銀行、齊魯銀行、北京銀行、重慶銀行,農商行有滬農商行、瑞豐銀行、渝農商行、紫金銀行,無一家大行。不過,在環比提升後,仍有銀行營業收入或歸屬於上市公司淨利潤增速為負。

以歸屬於上市公司淨利潤增速提升較大的且總資產突破萬億級的成都銀行為例,該行上半年增速為25.1%,一季度為17.5%。具體來看,上半年該行營業收入增速提升,利息淨收入增速提升,手續費及佣金淨收入降幅縮小,同時營業支出降幅擴大。

註:數據來源於企業預警通,21世紀經濟報導記者整理,因新會計準則數據或略有差別

註:數據來源於企業預警通,21世紀經濟報導記者整理,因新會計準則數據或略有差別也有多家銀行營業收入、歸屬於上市公司淨利潤增速環比同時下降,如浦發銀行、民生銀行、鄭州銀行、貴陽銀行等。

以浦發銀行為例,上半年該行二者增速分別為-7.5%、-23.3%,一季度為-3.8%、18.3%。財報顯示,該行利息淨收入下降12.02%,主要是在利息收入基本持平的同時利息支出增長較多;手續費及佣金淨收入下降8.63%,而營業支出中的資產減值損失繼續增加,同時撥備覆蓋率有一定程度的提升。

六大行是上市銀行主力,上半年業績呈現出營業收入增速降、淨利潤增速升的特徵,營業收入共計18468.45億元,占上市銀行營業收入的62.57%,淨利潤占比約63%。其中,工商銀行、建設銀行營業收入負增長,分別為-2.3%、-0.59%,一季度為-1.09%、0.96%。

在工商銀行行長廖林看來,上半年該行多元化的結構進一步優化,全行收入結構更加均衡,非利息收入占比提升。“金融與經濟唇齒相依,銀行經營也可能會出現一些指標上的波動。對於當前中國經濟運行持續向好,對於中國金融安全穩定,對於工商銀行穩健經營,我們充滿信心。”

“下半年將從提升經營收入、控製經營成本兩個方面下功夫。”建設銀行行長張金良在該行業績發佈會上表示,經營收入方面,穩住淨利息收入“基本盤”,拓展非利息收入“增長極”。

在淨息差壓力下,上半年上市銀行利息淨收入增速普遍環比下降,也有少數銀行保持穩定或有所提升,包括寧波銀行、蘭州銀行、郵儲銀行、瑞豐銀行、重慶銀行、興業銀行、建設銀行等提升幅度相對較大。

大行中,以郵儲銀行為例,該行上半年利息淨收入增速為2.33%,一季度為0.99%,環比提升1.34個百分點。財報顯示,該行規模增長帶動利息淨收入增加146.18億元,利率變動導致利息淨收入減少114.30億元。這一變化也在該行半年報和業績發佈會上作為亮點被提出。

城商行中,以寧波銀行為例,該行上半年利息淨收入增速為16.62%,一季度為7.99%,環比提升8.63個百分點。財報顯示,該行利息收入中的存放同業、拆出資金收入增速較高。

註:數據來源於企業預警通,21世紀經濟報導記者整理

註:數據來源於企業預警通,21世紀經濟報導記者整理淨息差是衡量商業銀行利息淨收入的一個重要參考指標,但並非線性關係。從數據來看,絕對值上,還有12家銀行淨息差高於2%;變化上,上半年僅有青島銀行、江陰銀行較去年末提升;其它銀行淨息差持平或下降,其中瑞豐銀行、蘇農銀行降幅較大,超過0.3個百分點。

以淨息差環比提升的青島銀行為例,上半年該行淨息差為1.85%,2022年為1.76%。該行解釋稱,在市場利率整體下行、讓利實體經濟力度加大的背景下,持續調整生息資產和計息負債結構,貸款和投資占比提高,應付債券占比下降,對衝了資產收益率下行、存款成本走高的影響,實現淨息差的穩中回升。

瑞豐銀行方面,上半年該行淨息差為1.86%,2022年為2.21%。財報顯示,主要是該行個人貸款及墊款利息收入增速下降,而吸收存款利息支出大幅提升。

對於淨息差下行趨勢,從多家銀行高管的表態來看,在未來貸款利率以及貸款重定價等因素影響下,未來還有進一步下行的壓力,但同時也會採取多種措施來穩定負債成本,尤其是在“存款立行”的理念下,如何進一步降低存款成本仍有較大的空間。

21世紀經濟報導記者注意到,在淨息差下行壓力下,如何進一步挖掘非息收入尤其是手續費及佣金淨收入的增長潛力已成為各家銀行的一項重點佈局。

不過,在資本市場壓力下,上半年半數上市銀行基金、理財等代銷收入下滑較大,其中不乏定位於財富管理業務的銀行。總體數據,上半年上市銀行手續費及佣金淨收入合計為4517.19億元,去年同期為4686.52億元,同比下降3.6%。

註:數據來源於企業預警通,21世紀經濟報導記者整理

註:數據來源於企業預警通,21世紀經濟報導記者整理具體來看,從增速來看,上半年僅8家銀行手續費及佣金淨收入超過10%,正增長17家,負增長25家,降幅超過10%的有17家。對比去年,有21家增速出現下降,占比為50%,這其中包括招商銀行、興業銀行、光大銀行、郵儲銀行、浦發銀行等。

以招商銀行為例,上半年該行手續費及佣金淨收入增速為-11.82%,去年為-0.18%。財報顯示,該行手續費及佣金收入中,財富管理手續費及佣金收入169.46億元,同比減少10.21%。其中,代銷理財收入25.90億元,同比減25.85%,主要是理財產品規模同比下降及費率降低;代理基金收入28.56億元,同比減少17.79%,主要是股票和混合型基金保有及銷售規模同比下降;代理信託計劃收入17.03億元,同比減少25.54%,主要是代理信託業務量下降及業績報酬減少;代理證券交易收入3.74億元,同比減少20.09%,主要是香港資本市場持續低迷,股票交易量減少。

興業銀行也類似,上半年該行手續費及佣金淨收入增速為-30.25%。財報顯示,該行諮詢顧問手續費收入、信託手續費收入等下降較多。

“當下零售、財富管理是有困難的,但它做大做強的方向和趨勢是不可改變的,我們仍然會投入巨大的資源和力量,希望將來能專業、領先。”招商銀行行長助理王穎在該行業績發佈會上表示。

註:需要注意的是,《企業會計準則第 25 號——保險合同》、《黃金租借業務管理暫行辦法》於今年起執行,對於集團口徑的部分銀行來說會對過往數據進行追溯調整,為避免誤差,未對42家上市銀行總營收、總淨利潤數據進行同比,個體增速也會略有差別,具體以銀行半年報為準。